Retirement Planning की अवधारणा सबसे बड़ी संपत्ति में से एक और आज के समय में सबसे ज्यादा विचार करने योग्य चीज है और यह पिछले 50 वर्षों में सबसे अच्छे तरीके से विकसित हो रही है। यह सच है कि आप लंबे समय से काम कर रह रहे हैं और शायद सेवानिवृत्ति के बारे में पहले से प्लानिंग बना लें तो बेहतर होगा क्योंकि समय के साथ आपकी काम करने और सोचने की क्षमता भी प्रभावित होती है।

पेंशन के साथ सेवानिवृत्ति (retirement) की योजना यह एक बहुत ही समझदार निर्णय है जिसमें हम सेवानिवृत्ति (retirement) के बाद भी अपनी कमाई का कुछ अंश कमा रहे होते हैं जिसमें आप अपनी मूलभूत जरूरतों को पूरा करने के लिए किसी और पर निर्भर होने से बच जाते हैं। अगर आप Retirement Planning with pension कर रहें है तो आप अगले 30 वर्षों तक खुशी से अपने सेवानिवृत्ति के पैसे या पेंशन का लाभ लें सकते हैं।

Content At A Glance

सेवानिवृत्ति की योजना क्या है?(What is retirement planning ?)

यह जानना आवश्यक है कि सेवानिवृत्ति की योजना (Retirement Planning ) क्या है? ऐसे बहुत से लोग हैं जो विशेष रूप से उचित सेवानिवृत्ति योजना (Retirement Planning ) बनाते हैं, जब वे नोटिस करते हैं कि वे अपने कामकाजी करियर (employment carrier)के अंतिम चरण में पहुंच रहे हैं। यह एक बाहरी सहायता और प्लानिंग से ही संभव है जिसे सेवानिवृत्ति योजना (Retirement Planning ) कहा जाता है। इसलिए अपने भविष्य के लिए सेवानिवृत्ति योजना (Retirement Planning ) पर ध्यान देना आवश्यक है।

जब आप सेवानिवृत्ति की योजना के बारे में सोचते हैं तो आपके मन में बहुत सारे सवाल होते हैं। आपको किस प्रकार के पेंशन विकल्प (pension plan ) का चयन करने की आवश्यकता है? स्व-नियोजित (self employed) लोगों के लिए सेवानिवृत्ति योजना के लिए सेवानिवृत्ति योजना (retirement planning ) क्या है?

80 का नियम (The Rule of 80)

इसी तरह अधिकांश लोग नहीं जानते कि सेवानिवृत्ति के लिए 80 का नियम क्या है? इसका वास्तविक अर्थ यह है कि एक बार एक कर्मचारी की उम्र और सेवा के वर्ष कुल 80 , इसे एक उदाहरण से समझ सकते हैं मन लो एक कर्मचारी 25 साल की उम्र में सरकारी एजेंसी के लिए काम करना शुरू कर देता है । संगठन की सेवानिवृत्ति प्रणाली 80 के शासन में संचालित होती है। इस कर्मचारी की उम्र और 80 के नियम को देखते हुए कर्मचारी 30 साल की सेवा के बाद 55 की उम्र में रिटायर होने के पात्र होंगे।

4% नियम क्या है? What is 4% Law?

4% नियम को ध्यान में रखते हुए, जिसमें कहा गया है कि किसी व्यक्ति के लिए पूरे जीवनकाल में सेवानिवृत्ति (Retirement) के लिए हर साल अपने पोर्टफोलियो (Portfolio ) का न्यूनतम 4% बचाना आवश्यक है। यह 4% नियम हालांकि ऐतिहासिक डेटा की मदद से 50 वर्षों के बॉन्ड रिटर्न के साथ स्टॉप पर बनाया गया था।

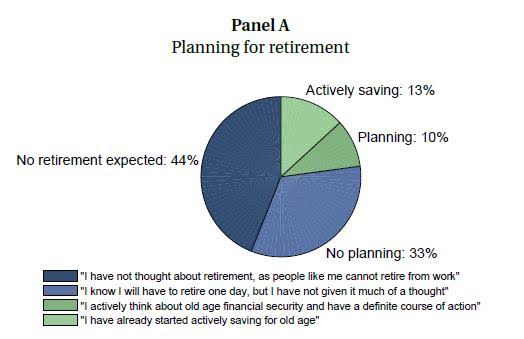

भारतीय रिज़र्व बैंक के आंकड़ों के अनुसार निम्नलिखित प्रतिशत है भारत में रिटायरमेंट प्लानिंग करने वाले लोगों का

Picture Credit/Source- RBI Official Website

सेवानिवृत्ति की योजना के लिए कदम से कदम प्रक्रिया (Step by Step Guide For Retirement Planning

आपको यह अच्छे से पता होना चाहिए कि सेवानिवृत्ति योजना (Retirement Planning )में शामिल कदम क्या हैं। यह जानकर आपको Retirement Planning में शामिल चीजों का मोटा अनुमान लगाने में मदद मिलेगी। तो आइए इनके बारे में विस्तार से जानकर शुरुआत करते हैं।

● अपने सेवानिवृत्ति लक्ष्य निर्धारित करें (Make retirement goals )

● अपनी वर्तमान वित्तीय स्थिति का अनुमान लगाएं (calculate your present financial status)

● सेवानिवृत्ति आय के स्रोत की पहचान करना (The source of income for retirement )

● सेवानिवृत्ति के जोखिम का मूल्यांकन (Risk factors in retirement planning )

● स्वास्थ्य देखभाल मुद्दों को समझना (Healthcare issues)

● अपनी सेवानिवृत्ति की संपत्ति का निवेश करें (Investment of retirement money)

● अपनी सेवानिवृत्ति आय का प्रबंधन (Management of retirement income )

● अपनी सेवानिवृत्ति की संपत्ति की निगरानी करना (Monitoring of assets )

तो ये बेसिक कदम हैं और नीचे आप उनमें से प्रत्येक को विस्तार से जानेंगे और ये भी जानेंगे कि सेवानिवृत्ति की योजना (Retirement Planning ) व्यक्तियों के लिए क्यों महत्वपूर्ण है।

अपना रिटायरमेंट लक्ष्य निर्धारित करें (Make Retirement goals)

सबसे पहली और महत्वपूर्ण बात जो आपको करने की ज़रूरत है, वह यह है कि आप सेवानिवृत्ति के लक्ष्यों को कैसे निर्धारित कर सकते हैं। अपने सेवानिवृत्ति लक्ष्यों को निर्धारित करने से आपको यह जानने में मदद मिलेगी कि आपको सेवानिवृत्ति योजना (Retirement Planning ) कब शुरू करनी चाहिए। यदि आप ऐसा कर सकते हैं तो यह आपकी सेवानिवृत्ति योजना के लिए एक अच्छी शुरुआत है। व्यापक रूप से खुद का विश्लेषण (Analysis) करके शुरू करें ताकि सभी चीजें अपने सही समय पर सही तरीके से पूरी हों । आप रिटायरमेंट प्लानिंग के लिए एक चेकलिस्ट भी बना सकते हैं जो आपको सहायता देगा कि कब क्या करना है।

आप चेकलिस्ट (checklist) इस तरह से बनाते हैं कि आप विभिन्न सेवानिवृत्ति लक्ष्यों के साथ आते हैं। करीब 30 लक्ष्य बनाएं ताकि पहले 10 और अगले 10 की पहचान करना थोड़ा आसान हो और अंतिम 10 आपको अपने सपनों को खोजने में मदद करे। लक्ष्यों को व्यवस्थित अपनी प्राथमिकता के अनुसार निर्धारित करना होगा, जैसे कि लघु(small ), मध्यम(medium) और दीर्घकालिक लक्ष्य (long term aim )।

अपनी वर्तमान वित्तीय स्थिति का अनुमान लगाएं (calculate your present financial status)

अपने वर्तमान वित्तीय स्थिति के बारे में जानने के लिए अपने सेवानिवृत्ति लक्ष्य के लिए सफल रास्ता खोजने का एक आसान तरीका। आपकी वर्तमान वित्तीय स्थिति को जानकर आपके पास एक स्पष्ट तस्वीर होगी ताकि एक उचित सेवानिवृत्ति योजना बनाना आसान हो जाए। इसके लिए आपको एक नेटवर्थ स्टेटमेंट (Networth Statement ) चाहिए जो विभिन्न संपत्तियों की पहचान करने का एक आसान तरीका हो सकता है जो सेवानिवृत्ति आय (retirement Income ) को बढ़ाने में मदद करेगा।

इसके अलावा, एक विश्लेषण भी होना चाहिए ताकि सेवानिवृत्ति के बजट और इसकी आवश्यकताओं के अनुसार प्लानिंग की जा सके। आपको अपने दैनिक आधार पर कितना खर्च करने की आवश्यकता है? आपको शायद अपनी पूर्व सेवानिवृत्ति आय का 90% चाहिए ताकि सेवानिवृत्ति की मांगों को पूरा करने में मदद मिले। इसके लिए आप बस एक विश्लेषण के साथ आ सकते हैं और फिर एक बजट विश्लेषण के लिए नकदी प्रवाह विवरण बना सकते हैं।

सेवानिवृत्ति आय के स्रोत की पहचान करना (The source of income for retirement )

सेवानिवृत्ति आय (Retirement Income) को ध्यान में रखते हुए विभिन्न स्रोतों से प्राप्त किया जाता है जहां सेवानिवृत्ति आय का प्रतिशत समय-समय पर बदलता है। ऐसे स्रोतों में से कुछ सामाजिक प्रतिभूतियाँ, पेंशन (Pension), अंशकालिक कार्य और किसी अन्य प्रकार की बचत हैं। आपको सेवानिवृत्ति योजना से जुड़े कर लाभों पर भी विचार करने की आवश्यकता है।

सेवानिवृत्ति के जोखिम का मूल्यांकन (Risk factors in retirement planning )

इन सभी चीजों के अलावा आपको उन जोखिम कारकों (Risk factors) को ध्यान में रखना चाहिए जो विशेष रूप से तब जुड़े होते हैं जब आप सेवानिवृत्ति की योजना पर केंद्रित होते हैं। जोखिम कारक (Risk factors) उन आवश्यक चीजों में से एक हैं जो आपकी सेवानिवृत्ति आय पर भारी प्रभाव डाल सकते हैं। जैसे-जैसे समय के साथ मुद्रास्फीति (Inflation) बढ़ेगी आपकी आय की शक्ति प्रभावित होगी। कोई फर्क नहीं पड़ता कि आप किस प्रकार की सेवानिवृत्ति योजना चुनते हैं, यह सुनिश्चित करें कि आप उनसे जुड़े जोखिम कारकों पर ध्यान केंद्रित करते हैं।

स्वास्थ्य देखभाल मुद्दों को समझना (Healthcare issues)

सेवानिवृत्ति योजना (Retirement Planning ) आपको हेल्थकेयर बीमा (Health Insurance) का उपयोग करने का एक फायदा भी देगी। यदि आप उम्मीद करते हैं कि आप 65 वर्ष की आयु में सेवानिवृत्त होंगे, तो इसके साथ ही एक अच्छी स्वास्थ्य बीमा योजना प्राप्त करना आवश्यक है। कुछ सेवानिवृत्ति योजनाएं हैं जो उम्र की एक विशेष अवधि से ऊपर के स्वास्थ्य बीमा को भी जोड़ती हैं और बताती हैं कि सेवानिवृत्ति की योजना कितनी महत्वपूर्ण है। ऐसा करने से अधिकतम लाभ होते हैं जिन्हें आप मेडिकल बिल के संबंध में कवर कर सकते हैं और आपको सुरक्षित महसूस करा सकते हैं। आप एक दीर्घकालिक देखभाल बीमा योजना (Long term insurance plan) भी चुन सकते हैं जो आपको विभिन्न प्रकार के विकल्प प्रदान करेगी। इसके अलावा, आपको इस प्रकार की सेवानिवृत्ति योजनाओं का चयन करते समय बहुत सावधानी बरतने की आवश्यकता है।

अपनी सेवानिवृत्ति की संपत्ति का निवेश करें (Investment of retirement money)

लक्ष्यों की पहचान और पोर्टफोलियो की वापसी के साथ-साथ उन्हें परिभाषा, विकास के साथ-साथ वापसी निवेश नीति (Return Investment Policy )की आवश्यकता होती है। हालाँकि इससे आपको मिलने वाले निवेश को नियंत्रित करने में मदद मिलेगी। निवेश नीति विवरण (Investment Policy Statement) आपकी सेवानिवृत्ति योजना के लिए एक मार्ग मानचित्र (Road map) के रूप में कार्य करेगा। नीति वक्तव्य में विभिन्न मुद्दों को स्पष्ट रूप से संबोधित करने की आवश्यकता है।

नीति के अलावा निवेश से भी विविधता प्रदान करनी चाहिए जो कि भविष्य में किसी भी प्रकार के संसाधनों का सामना करने की क्षमता के साथ महत्वपूर्ण हो। केवल ऐसी परिस्थितियों में आप एक्सचेंज ट्रेडेड फंड, म्यूचुअल फंड और बॉन्ड की पहचान कर सकते हैं।

एक उचित चयन आपके निवेश (Investment) पर लिए गए निर्णय को दर्शाने में मदद करेगा। इसके तहत विभिन्न सेवानिवृत्ति स्रोतों और संपत्ति की विशेषताओं को जानना आवश्यक है।

यदि आप भारत से संबंधित नागरिक हैं तो रिटायरमेंट प्लानिंग इंडिया कैलकुलेटर के माध्यम से जान सकते हैं जो कॉर्पस की गणना करने में मदद करता है जो आपकी अच्छी तरह से नियोजित जीवनशैली और पोस्ट रिटायरमेंट (Post retirement) सुनिश्चित करने के लिए आवश्यक है।

मजदूरी और ब्याज सहित कुछ प्रकार की आय होती है जिनकी गणना साधारण कर दरों के साथ-साथ लाभांश आय और दीर्घकालिक पूंजीगत लाभ के साथ की जा सकती है जिन्हें कम दरों पर टाइप किया जा सकता है। ऐसी परिस्थितियों में बिक्री के साथ ही परिसंपत्ति खरीद दोनों के कर परिणामों के बारे में विचार करना आवश्यक है।

अपनी सेवानिवृत्ति आय का प्रबंधन (Management of retirement income )

इस व्यस्त और कामकाजी माहौल में हमें विभिन्न स्रोतों और व्यवसायों से आय प्राप्त होती है। सेवानिवृत्ति की योजना के कार्यान्वयन के साथ पे चेक (Pay cheque) के दावों पर प्रभाव पड़ेगा। आपके द्वारा चुनी गई आय संभवतः विभिन्न स्रोतों (Multiple sources) से उत्पन्न होगी। यदि आप उचित तरीके से सब कुछ की योजना बना सकते हैं और निगरानी कर सकते हैं तो सेवानिवृत्ति की आय (retirement income) का प्रबंधन करना बहुत आसान हो जाता है। शायद आप अपने सामाजिक सुरक्षा भुगतान के आकार को समझेंगे जो उस समय पर निर्भर करता है जब आपने लाभ प्राप्त किया था। उदाहरण के लिए, शिक्षकों, कर्मचारियों और ड्राइवरों के लिए सेवानिवृत्ति योजना कार्य पोर्टफोलियो के आधार पर भिन्न हो सकती है।

प्रतीक्षा अवधि के आधार पर राशि या मासिक भुगतान बढ़ाए जाएंगे। इसलिए इष्टतम समय (Optimal Time) को जानना आवश्यक है ताकि सामाजिक सुरक्षा भुगतानों की भरपाई करना आसान हो जाए जो विभिन्न परिस्थितियों पर निर्भर करता है।

अपनी सेवानिवृत्ति की संपत्ति की निगरानी करना (Monitoring of assets )

यह जरूरी है कि सेवानिवृत्ति की संपत्ति (Assets of retirement) की जांच हो। यह वित्तीय स्थितियों की निरंतर समीक्षा के माध्यम से किया जा सकता है। आप नेटवर्थ स्टेटमेंट और रिटायरमेंट बजट के साथ-साथ पोर्टफोलियो की मदद ले सकते हैं जो स्टेटमेंट की गणना करने में मदद करेगा।

निकासी दरों के साथ-साथ आपके पोर्टफोलियो की निगरानी के अलावा, आप एक अनुमानित आइडिया भी लगा सकते हैं, जिसमें आपकी सेवानिवृत्ति आय के साथ वित्त पोषित होने के लिए पर्याप्त संपत्ति हो। कुछ मामलों में आप यह भी पा सकते हैं कि सेवानिवृत्ति के दौरान भी अंशकालिक (Part Time) काम करने की आवश्यकता है।

अपनी सेवानिवृत्ति योजना को संतुलित करने के लिए संतुलित और स्थायी निकासी दर का होना भी आवश्यक है। इसके अलावा यह एक उत्कृष्ट विचार भी है कि उचित अभिकारकों के आवंटन में जाँच हो जिससे पोर्टफ़ोलियो की समीक्षा की जा सके। यह त्रैमासिक (Quarterly)समीक्षाओं के माध्यम से मददगार है जो आपके द्वारा चुनी गई सेवानिवृत्ति योजना का आनंद लेने में मदद करेंगे।

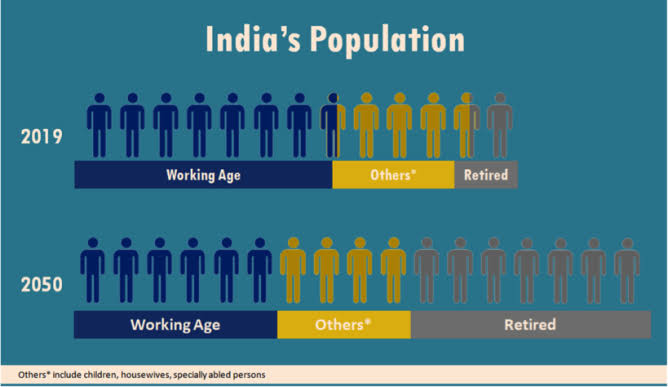

Fortuneindia.com बिज़नेस मैगज़ीन के अनुसार भारत में सन 2050 तक सेवानिवृत्ति के आंकड़ें निम्नलिखित तस्वीर प्रस्तुत करते हैं

निष्कर्ष (Conclusion)

सेवानिवृत्ति की योजना (Retirement Planning ) और इसकी आय वास्तव में कठिन कार्य हैं जिन्हें जोखिम लेने के लिए नहीं छोड़ा जा सकता है। तो अब तक आपको पता चल गया होगा कि रिटायरमेंट प्लानिंग की परिभाषा क्या है और इसका अर्थ क्या है।

इसलिए एक सफल सेवानिवृत्ति योजना (Retirement Planning ) बनाने के लिए दिशानिर्देशों और प्रदान किए गए चरणों का पालन करना अति आवश्यक है।